不忘初心 牢记使命

网络强国 科技创新

腾讯证券讯 据美国财经网站MarketWatch报道,MarketWatch专栏作家吗马克-哈尔波特 (Mark Hulbert)日前撰文称,2017年,从证券市场中汲取的投资教训并不少。但在我2017年的这最后一篇专栏文章中,我想要强调三点,以便让我们更好地进入2018年。

谦逊是一种美德

谦虚一直是投资的美德,但今天尤其如此。这是因为过去一年里出现了异常大量的错误预测,没有理由期待2018年会有所不同。

你会认为那些发布这些糟糕预测的分析师们会表现出一些悔意。但相反,他们同样自信地发布了对2018年的预测。他们以为我们的记忆力有限,以至于不记得一年前他们说过的话,以为我们太过人性化,很容易被银行家忽悠,而不会那些理性而清醒地认为没有人确切知道未来会发生什么。

如果你怀疑后一点,问问自己,你可能会先看下面两个故事中的哪一个。第一个标题是:“为什么到2018年底道指将飙升至3.6万点”,而第二点则是“经济数据的逐步改善使得股票风险敞口略有增加”。

第二个标题给你呈现的是一篇负责任的、理性的且平衡的文章。换句话说,非常无聊。相比之下,第一个标题会给你呈现一些古怪和激发兴趣的东西,而且几乎肯定是错误的。然而,绝大多数观众会先点击第一篇。

回想一年前一些常见的错误预测:

- 唐纳德-特朗普(Donald Trump)的总统任期将给股市带来灾难。相反,道琼斯工业平均指数今年上涨了25.3%,标准普尔500指数上涨了19.8%,纳斯达克综合指数上涨了29.3%。确实也算是一些灾难。

- 债券熊市如果还没开始,那么马上将开始。然而,在我们接近2017年底的时候,先锋长期债券指数基金(Vanguard Long-Term Bond Index Fund,VBLTX)今年迄今上涨了8.7%,先锋中期债券指数基金VBILX(Vanguard Intermediate-Term Bond Index Fund, VBILX)上涨了3.5%。

- 将是黄金大涨的一年。它确实在年初时有所上涨,但自那以来,金价一直低迷,2017年仅上涨9.5%,不到大盘涨幅的一半。对黄金爱好者的终极侮辱是:2017年,黄金的表现仅比长期债券好一点点。

一个更老的例子是沃伦-巴菲特(Warren Buffett)10年前对对冲基金行业的巨大赌注。正如你可能记得的,在2008年初,他打赌标普500指数在接下来的10年里会超过对冲基金——换句话说是到2017年年底。时间甚至还没有结束,对冲基金经理挑选的对冲基金的一揽子计划就远远落后于标准普尔500指数。今年5月,对冲基金经理就彻底输了,这比预计时间提前了7个月。

巴菲特的赌注是如此有启发性的一件轶事:大幅分的对冲基金是由一些最聪明的人经营的——华尔街最优秀最聪明的人。如果对冲基金的表现远不如标普500指数跌,或许他们应该更谦卑一点。

(为了避免对冲基金狂热者的反驳,我承认,拿对冲基金对标准普尔500指数相比并不一定是很恰当,且在股票熊市,对冲基金可能会表现得更好。但对冲基金经理并不需要接受巴菲特的押注。尽管如此,对冲基金经理实际上是在预测比过去更低的股本回报率,而他错了。这个故事的寓意在于应该一如既往地保持谦逊。)

我想起已故的投资顾问服务编辑哈里-布朗(Harry Browne),他在上世纪90年代成为自由党的总统候选人。他希望读者们不要把赌注全部押在任何一个预测或顾问上——不管他们的预测记录有多好。

布朗在他的著作《为什么最完美的投资计划通常会出错》(“Why the Best-Laid Investment Plans Usually Go Wrong”)一书中写道:“几乎没有什么是意料之中的。预测很少会成真,交易系统永远不会产生宣传所说的结果,投资顾问有非凡的成功的记录,但当你的钱真的进入网络时,最好的投资分析往往与现实相矛盾。简而言之,最完美的投资计划通常会出错。不是偶尔,而是通常。

即使你没有完全接受布朗的悲观主义观点,我认为你也会同意他的立场描述距离真实世界实际运作相差不远。

市场顶部比底部更难判断

并不是说底部容易识别,肯定不是。但牛市的顶部比底部更判断。这是一个重要的教训:投资大师们一直不能准确判断市场的真正顶部究竟在哪里。到目前为止,他们的预测都是错误的。

总有一天,一位大师会是对的,当然,他的名字将会在霓虹灯下曝光一段时间。但是,在他所谓的“引人注目的”正确判断的背后被忽略的是其他大师的因为错误的判断究竟损失了多少钱。或者在过去的几年里,这位现在正确判断了顶点的大师在判断错误的时候损失了多少钱。

与市场底部相比(过去的市场底部往往具有鲜明的和爆炸性的反转特征),过去的市场顶部往往是长的,不同的行业在几个月(或更长)的时间内会有不同的表现。

长期以来,大多数成功的市场预测器都不专注于预测最精确的日子,而是试图将修正式的下跌主要熊市的开始区分开来。这意味着,即使他们是对的,他们也将不仅错过峰值,而且还会在比峰值低几个百分点的地方撤出。这提供了更少的自夸的机会,但从长远来看却是更成功的。

打一个棒球的比喻:想要预测市场顶点的市场预测器就像击球手一样,每次击球时都要打出本垒打,而最后却往往被出局。更成功的人愿意满足于一个良好的基础比率,即使他们错过了打出本垒打的荣耀。

让我们再次强调我们的第一点,谦卑是一种美德。

风险只能在一定情况下取得回报

最后一个投资教训是,风险并非总能得到回报。我知道这与传统智慧背道而驰,但我四十年的业绩跟踪表明这是事实。我所追踪的那些高度杠杆化的投资顾问们,即使在市场走势良好的情况下,也很少会在业绩记分牌上停留很长时间。缓慢和稳定几乎总是在长期赢得比赛。

这一教训之所以如此重要是因为牛市将会结束。当它发生的时候,你会很因为遵循了这个低风险的策略而感到万分感激。但没有理由等到那时再降低你的投资组合的风险,因为即使是在牛市中,高风险的策略也常常会跌跌撞撞。(尔夫)

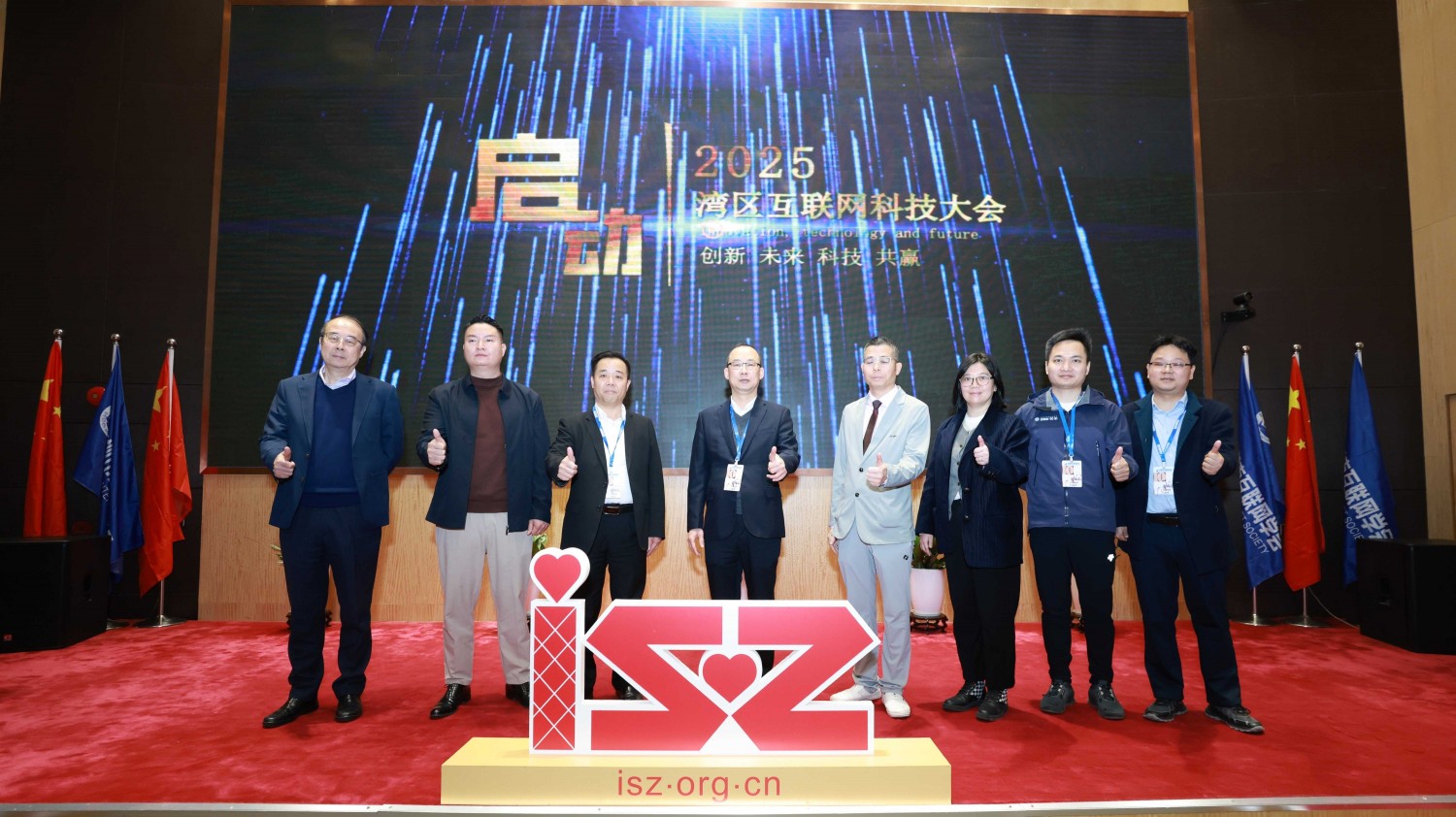

2025深圳市互联网学会春茗座谈会在厉害猫举行,2025年工作规划。将坚持“一周一走...

咨询热线

地址:深圳市龙岗区坂田街道坂田国际中心E栋二层209房

扫码加客服微信

扫码加客服微信 关注微信公众号

关注微信公众号 备案号:粤ICP备14018046号

备案号:粤ICP备14018046号