不忘初心 牢记使命

网络强国 科技创新

“独角兽”的概念提出后,全球市场的聚焦点似乎都凝聚在了中国。随着CDR的推出,独角兽的浪潮进入到了一个空前的态势。德意志银行6月份的最新报告称,中国独角兽上市的浪潮改变了全球IPO市场。目前全世界有约260家独角兽企业,而中国的独角兽企业占据了全世界三分之一的数量以及40%的市场估值。

阿里巴巴2014年在纳斯达克上市,带领了一批科技引领型IPO稳步进入美国市场,目前阿里巴巴的收益超过430亿美元,市值约为770亿美元。

德意志银行认为,中国科技独角兽企业的成长是由连锁因素驱动的。中国拥有世界上最大的互联网市场(约7.7亿用户),使数字商业模式不断商业化。此外,中国领先的科技和电子商务企业(例如百度、阿里巴巴和腾讯)已经建立并支持了一个强大的数字生态系统,改变了诸如零售、运输和银行业等“实体”行业。

在政策层面,德银认为,中国未来的战略重点将放在机器人、无人驾驶和人工智能等领域。德银预计,在估值上升和市场状况良好的推动下,预计在2018年至2020年5月,以高科技为主导的独角兽,潜在市值将达到5000亿美元。

内地CDR和香港“同股不同权” 的推出带给未来最直接的变化将出现在独角兽企业IPO的目的地,特别是对于估值高的发行人而言,H股和A股可以同时作为其上市目标,小米的上市计划就是CDR和H股同时推进的首例,但目前来看,小米放弃了CDR先行,选择了先在香港上市,后发行CDR。

值得注意的是,在CDR出台前,美国存托凭证(ADR)在中国独角兽企业的新股发行中扮演着至关重要的角色。自2014年9月以来,中国科技IPO筹资额估计为430亿美元,其中74%的资金(320亿美元)是通过ADRs筹集的。

在美国上市的中国企业通过ADRs对美国IPO的偏好受到多种因素的影响,获得了大量全球机构投资者,接受可变利益实体(VIE)结构,并为技术同行建立了估值基准。此外,从海外投资者的角度看,ADR赋予了许多好处。这些包括熟悉的监管和法律框架,严格的披露标准,以及更大的税务处理的确定性。此外,ADR使投资者参与度较强,进一步提高了ADR流动性。

德银提出,在美国已上市的中国科技企业也有逐步转变的可能。随着监管和技术框架的形成,一些最著名的美国上市的“红筹股”已经宣布了在不久的将来发行CDR的计划。德银认为,鉴于其显著规模和全球概况,这些“红筹股”企业可能继续保持其美股身份,从而保持进入全球投资者基础,另外一方面谋求用CDR的方式在A股上市。另外,德银强调,除了大的独角兽外,对于较小的科技企业来说,ADR仍是最主要的上市办法。

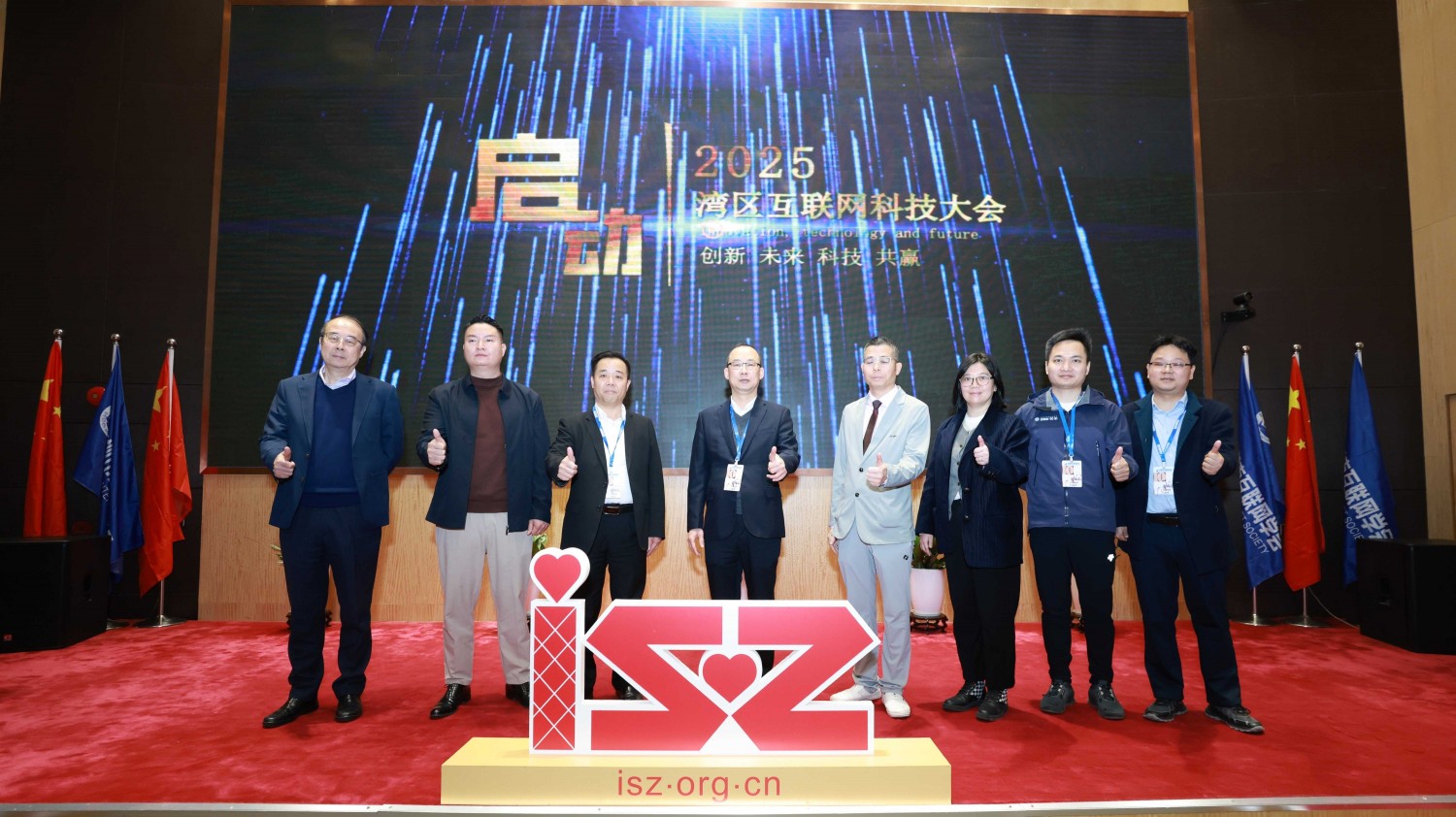

2025中国互联网科技大会暨中国人工智能应用发展大会/中国AI节在北京隆重举行启动仪...

2025深圳市互联网学会春茗座谈会在厉害猫举行,2025年工作规划。将坚持“一周一走...

咨询热线

地址:深圳市龙岗区坂田街道坂田国际中心E栋二层209房

扫码加客服微信

扫码加客服微信 关注微信公众号

关注微信公众号 备案号:粤ICP备14018046号

备案号:粤ICP备14018046号