不忘初心 牢记使命

网络强国 科技创新

突然的变奏让人感到惊讶。此前,小米集团于6月7日向中国证监会递交CDR发行申请材料,市场普遍认为将会很快获得通过。

但这一变化并不是没有预兆。6月14日,小米集团更新CDR招股书后,当天就收到证监会的反馈意见。在这份两万余字的反馈意见中,证监会向小米集团及其CDR推荐机构中信证券提出84个问题,涵盖整体估值、主营业务、持股比例、盈利能力等关键问题。

距离CDR试点新政出台已近3个月,以CDR的新形式拥抱新经济已进入实操阶段。本月初,证监会还发布《存托凭证发行与交易管理办法(试行)》等9份规章及规范性文件,进一步细化CDR政策,而6只因CDR而专门设立的公募战略配售基金也颇受市场关注。在此情况下,首个CDR发行计划为何突然按下暂停键?背后又反映了哪些值得思考的问题?

首个CDR发行计划突然中止,战略配售基金受影响

所谓CDR,指的是在中国资本市场流通的,代表境外上市公司有价证券的可转让凭证,是境外企业在中国上市的一种方式,也是中国股民投资境外上市公司的一种方式。

近年来,中国诞生了BATJ(百度、阿里巴巴、腾讯、京东)等新经济“独角兽”企业,却因为制度性的障碍,不能把它们留在国内资本市场。CDR新政有望为这类企业回归扫清障碍。

在3月底国务院办公厅转发证监会《关于开展创新企业境内发行股票或存托凭证试点若干意见的通知》后,资本市场非常关注谁将成为第一批发行CDR计划的企业。此后,有传言称,第一批CDR名单已经确定,以智能手机为主营业务的小米集团将成为首个推出CDR的企业。

这一消息传出后,小米集团一直站在CDR的聚光灯下。正因如此,当6月19日小米集团公告称将中止发行CDR的计划时,几乎所有人都在问同一个问题:为什么按下暂停键?

6月23日,在香港举行的小米新股新闻发布会给出了答案。小米高级副总裁兼首席财务官周受资称,小米集团经过反复讨论,为了确保CDR的发行质量,决定在香港先行上市,小米的估值将交由市场决定,小米与中国证监会没有任何分歧,而退出CDR是在跟证监会充分讨论之后,得到其认可和支持的选择。

对此,中国政法大学资本金融研究院副院长武长海分析,目前全球金融市场都面临很大不确定性,国内资本市场也持续低迷,这不是小米“香港IPO+内地CDR”同步进行的最好时机。而监管方面也希望首个CDR可以平稳落地,不至于引起市场剧烈反应甚至是炒作。

因为小米集团突然中止CDR计划,此前在资本市场卖力宣传,且颇受欢迎的6只公募战略配售基金也受到影响。

6月11日,以新型企业为目标的6只“3年封闭运作战略配售灵活配置混合型证券投资基金(LOF)”正式开售,其背后的公募机构包括易方达基金、嘉实基金、招商基金、南方基金、汇添富基金和华夏基金。因CDR而生,这些战略配售基金的许多特点都说明了其力图减轻CDR对市场资金冲击的初衷:封闭期为3年,每家产品的募资规模不超过200亿元,以避免规模过高引发的问题。

不过,因为首家CDR的暂停,这些基金没有了战略配售额度,许多投资者曾希望实现的资金回报率可能有所降低,并且暂无参与CDR战略配售的时间表。

市场“僧多粥少”,小米估值调低

虽然小米集团中止CDR的计划有些突然,但听到这个消息后,一些上市公司及其融资服务商还是松了一口气。

东北证券股转事业部总经理张可亮告诉中国青年报·中青在线记者,CDR这类新业务的落地客观上会对其他公司IPO形成挤出效应。“二级市场的承受能力是有限的,独角兽多了,新三板、创业板、中小板的资金肯定受影响。”

事实上,在小米CDR进入实操阶段前,有很多参与IPO申报排队的企业都接到证监会口头指导、窗口指导的要求,有的甚至被要求撤回IPO材料。对此,武长海评价为“僧多粥少”:如果没有更多资金进入,CDR的落地将对其他企业的融资产生影响。

根据小米集团此前更新的CDR招股书,原本小米拟发行的CDR基础股票,将占CDR和港股发行后总股本的比例不低于7%。且本次发行CDR所对应的基础股份占本次CDR和港股发行总规模(含老股发行规模)的比例不低于50%。

按照小米IPO承销商之一高盛的分析,小米的市值应在700亿~860亿美元之间。若按800亿美元市值来算,CDR融资额度可能将超过56亿美元,相当于360多亿人民币。若小米照此推行CDR,将很可能在表现低迷、难寻新题材的A股市场面临“爆炒”,毕竟过去的这一周,上证指数跌破2900点,出现“千股跌停”,急需明星个股。

亮马投资创始合伙人杨永民分析,若按之前的步骤推行CDR,这些公司在资本市场的表现很可能是“高开低走”,经过市场的一轮剧烈“炒作”后,被投资者放弃,最终的市场表现可能支撑不起一开始动辄几百亿的估值。

在小米筹备CDR的这几个月内,其估值被逐渐调低。

今年初,小米的估值一度高达1000亿美元,但之后JP摩根和瑞士信贷的分析师给出了小米920亿~940亿美元的估值。到了5月,小米非正式估值又被定在700亿~800亿美元区间。最终,小米在香港的IPO融资规模为47.2亿~61.09亿美元,总市值预计约为539亿~697亿美元。

对于小米估值连续调低的变化,武长海认为,这是国内资本市场经过一段时间的消化后,逐渐对小米这类“独角兽”企业有了更为客观的预期和评价。“拿小米来说,利润是负的,真正的价值该怎么考量?真的值这么高估值吗?”杨永民则认为,小米估值的不断调低,也跟几家“独角兽”企业最近在资本市场的表现有一定关联。

在小米宣布中止CDR计划的6月19日,沪深两市指数连创两年新低,此后上证指数跌破3000点,一直在低位徘徊。在此背景下,工业富联(富士康在A股市场的上市公司)在上周跌停收盘,4个交易日总共蒸发千亿市值。

此类表现并非唯一。去年以来,几支新经济个股的股价都下跌了不少:“互联网保险第一股”众安在线、“网文第一股”阅文集团、“汽车新零售第一股”易鑫集团等在港股市场经过初期热捧后,股价持续进入低位;半年前回归A股的360,如今股价已经腰斩,市值大量缩水;“医药独角兽”药明康德最近的股价表现也呈现走低态势。

真正激发企业创新活力,严防单纯“圈钱”

证监会负责人此前曾表示,开展创新企业境内发行股票或存托凭证试点工作,是有效发挥资本市场服务实体经济功能的必然要求。市场普遍认为,无论是CDR新政,还是战略配售基金,最终目的都是激发市场创新活力,扶持企业创新发展,同时减少泡沫影响。

那么,为了这个目的,资本市场在经历首个CDR计划中止之后,可以获得哪些成长的经验呢?

在新三板挂牌的北京南北天地科技股份有限公司董秘崔彦军向中国青年报·中青在线记者表示,虽然CDR和“独角兽”吸引了众多关注,但今年资本市场整体仍处于资金紧张的环境中。崔彦军认为,CDR尽管诱人,但长远看来不会有很强的持续性,“(符合CDR标准的)优质企业就这么多,明年都回归的话,后面就是常态化了。”因此,他建议后续将资本市场建设的重点重新放回IPO。

张可亮也认为,“独角兽”和CDR虽然对资本市场影响巨大,但毕竟整体数量不大。从券商角度看,CDR也缺乏可持续性,甚至不用单独组建部门来负责,主要的精力还是放在更加常态化的IPO等业务上。

“现在投行报IPO项目越来越少,投行好多项目存在停滞状态。”在崔彦军看来,目前的资本市场还不够完善、健全,建设多层次的资本市场要更加注重常态化的IPO等融资通道建设。

武长海则认为,目前小米所经历的CDR筹备、中止等一系列事件,对今后中国资本市场如何拥抱其他新经济企业具有借鉴意义。随着科技进步,今后以人工智能、大数据为主业的公司可能会取代互联网公司,那么怎么界定创新企业或新经济企业,以及它们所获得的政策支持?“不考虑清楚这类问题,监管与市场之间会存在脱节的情况。”

此外,他也认为需要对这些通过CDR或直接上市融资的“独角兽企业”进行穿透式监管,“看看到底企业把这些钱拿去做什么了”。研究上市公司多年的经验告诉他,有很多并不缺少现金收益的企业,上市获得融资并不是为了企业创新发展,而是简单地“圈钱”。

今年以来,围绕CDR和“独角兽企业”,无论是资本市场、企业还是个人投资者,都开展了一系列讨论。在武长海看来,通过这些讨论和小米CDR的具体行动,市场需要反思的不只是某一个案例,而是整体上市制度如何深化改革,以及企业融资环境如何进一步改善。

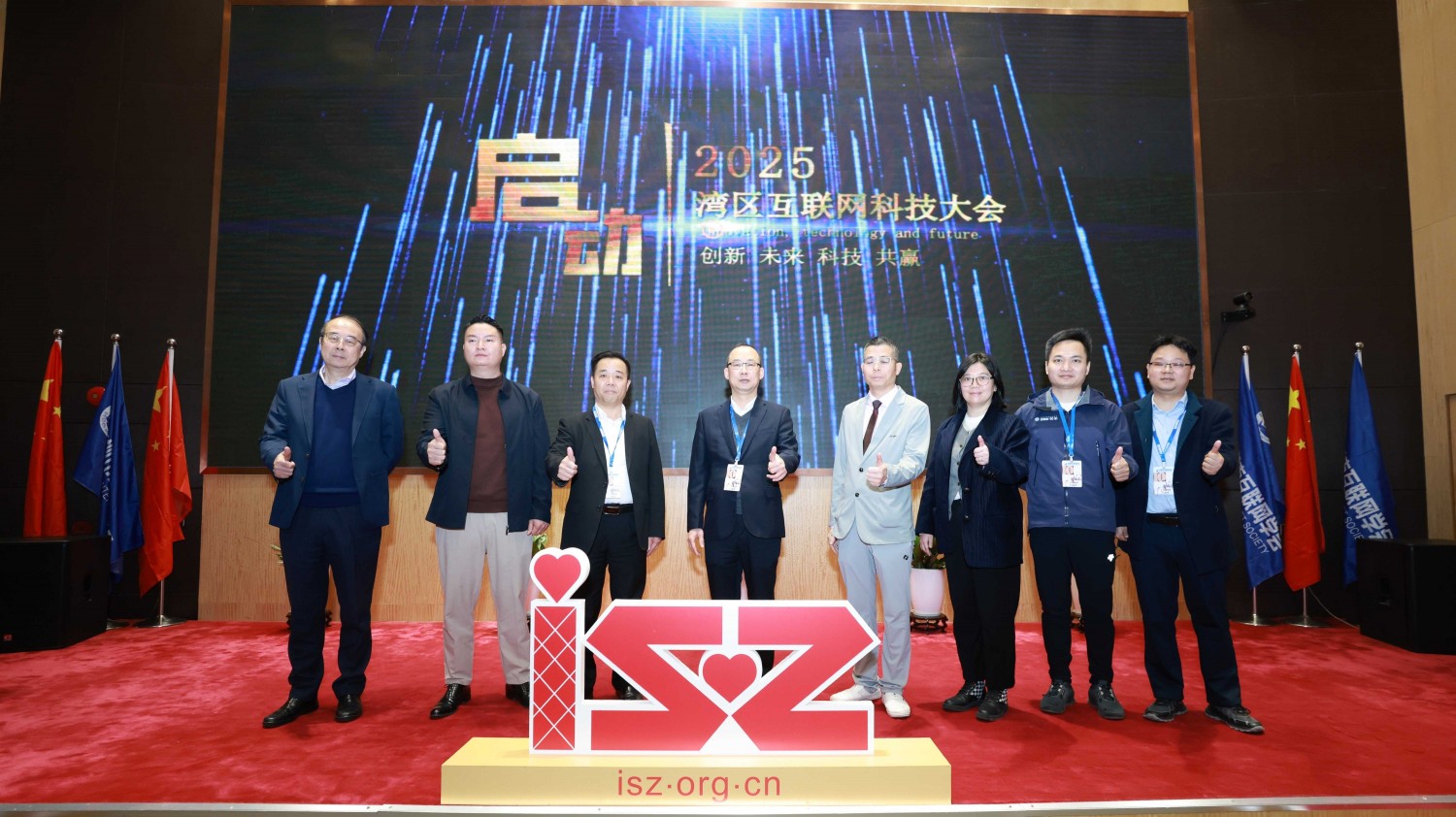

2025中国互联网科技大会暨中国人工智能应用发展大会/中国AI节在北京隆重举行启动仪...

2025深圳市互联网学会春茗座谈会在厉害猫举行,2025年工作规划。将坚持“一周一走...

咨询热线

地址:深圳市龙岗区坂田街道坂田国际中心E栋二层209房

扫码加客服微信

扫码加客服微信 关注微信公众号

关注微信公众号 备案号:粤ICP备14018046号

备案号:粤ICP备14018046号