不忘初心 牢记使命

网络强国 科技创新

原标题:企业端跨境支付“钱景”诱人 第三方支付扎堆出海

编语:随着国内支付市场竞争日益激烈,不少支付机构将产品创新瞄准跨境市场,寻找新的业务增长点。

中国支付清算协会最新数据显示,2017年国内第三方支付机构跨境互联网交易金额约3200亿元,达12.56亿笔、比上年增长114.7%。

不过,一旦第三方支付机构实现跨境展业甚至出海,面临的跨国合规及专业人才稀缺等问题也将随之而来。“不熟悉海外监管,贸然出海要交很多学费。”在业内人士看来,境内外支付行业在资金管理、政策、运营等诸多方面都有差异,支付“出海”痛点不少。

外资机构抢食

“支付机构越来越重视并发力跨境支付业务。”华东一家支付机构负责人告诉证券时报记者,不少机构瞄准跨境市场作为新的业务增长点。国内支付市场面向C端(个人零售端)业务已被支付宝、微信支付、银联等巨头把控,主要面向企业用户的B端(企业应用端)跨境支付市场,尚处于蓝海。

2013年,监管方面开放跨境支付业务牌照,部分支付机构获得在特定行业开展跨境支付业务的许可。截至目前,记者了解到,国内已发放了30张跨境外汇支付牌照以及5张跨境人民币支付牌照。“只有少部分实力较强的机构才能拿牌,一般都有互联网支付许可。”

华北地区一家跨境支付持牌机构首席运营官告诉记者,跨境外汇支付审批政策逐渐规范、机构从事业务范围也更加广泛。

随着越来越多玩家入场,持牌机构面临的竞争也越来越大。目前,除了传统的银行和卡组织外,四大玩家在跨境支付市场上跑马圈地。它们中,有依托巨头互联网流量、渠道优势的支付宝和微信支付,主打成熟的“支付+电商”、“支付+社交”模式;有在部分行业领域具备支付积累的汇付天下、宝付等持牌中小型第三方支付机构;有以PingPong、空中云汇等为代表的非持牌跨境支付方案提供商;以及在国际收单业务上具有先发优势的PayPal等。今年7月,具备丰富业务经验的外资支付机构Worldfirst入华,瞄准跨境支付业务,在多位支付业内人士看来,市场正面临很大不确定性,各家都在快速夺取市场份额。

不过,很长一段时间以来,在上述持牌的国内中小支付机构中,跨境业务的业务占比并不算高。“持牌合法合规开展业务的30多家机构中,实际真正开展跨境业务的机构数量不到一半。”上述华北地区机构高管表示。

扎堆跨境电商结汇

从目前的牌照许可业务范围看,中小支付机构发力跨境支付业务,包括货物贸易、留学教育、航空机票、酒店住宿、国际运输、旅游服务、国际展览、国际会议、软件服务等。不同支付机构,跨境业务特色不同,都基于各自行业上下游的积累获得一定市场份额。从记者了解情况看,跨境电商结汇支付比较热门。

国内首家境外上市支付机构汇付天下的跨境业务主要是进口电子商务,企业提供聚合收单、清结算、跨境购汇等一系列极速结汇方案。据其最新数据,2017年跨境支付交易规模虽然只有49亿元,但比上年增长了16倍;今年前4个月,跨境支付交易量已超过去年全年规模。2017年2月拿到牌照的宝付支付告诉记者,目前,其“一站式”跨境收付平台每月结售汇交易量已达10亿元人民币。

“交易结构分为进口付汇和出口结汇两种形式。”上述华东地区支付机构负责人以支付宝为例介绍,境内个人买家通过跨境电商网站购买海外商品,支付数据报送给中国海关,支付宝再同境外供应商进行付汇的结算,境外供应商收到外汇后,向境内个人买家发送商品。针对平台型B2C、自营B2C、小额B2C三种主流跨境贸易模式,跨境支付机构会采取依托国内跨境B2C平台和国际大型电商平台的不同方式。

“to C支付应用领域产品和格局相对稳定,to B支付市场仍有很大潜力。”宝付支付国际业务部总经理林勇介绍,比如跨境电商领域,除了货物贸易平台与企业之外,还随之带来仓储、物流等上下游相关产业企业的跨境支付业务需求。电子商务研究中心数据显示,中国出口跨境电商交易规模连续七年持续增长,2017年交易量达到6.3万亿元,同比增长14.5%。

很多机构积极发展跨境支付业务,拓展海外市场机遇,并争取赴港上市。行业人士认为,这不仅可以打开更多的融资渠道,还可以尽早地接触海外市场。

“积极布局海外业务、迅速提升在细分行业中的覆盖率、拓展解决方案的适用性范围,是目前各大独立第三方支付平台制胜的关键。”林勇认为。

支付出海关键点在合规

“不熟悉海外监管,贸然出海要交很多学费。”在万唯金融副总经理朱振华看来,支付行业的资金管理、政策、运营等诸多方面,境内外都有差异,支付“出海”痛点不少。

在行业人士看来,面向B端支付的支付机构出海,首要解决的是合规。“谁的合规能力更强、谁的生存能力才能更强、业务才能做得更久。”上述华北地区机构高管告诉记者,出海首先要获得许可,境外支付业务许可公开透明,符合条件都可以申请。

在获得许可的前提下,更重要是解决业务跨多国时的合规问题,比如合规展业、处理资金等等,在出现冲突时能够反应协调,让自己的产品链更加成熟。

“现阶段中国支付企业走出去,不仅要符合国内监管要求,还要了解目标市场当地政府的法律法规、金融监管与反洗钱政策,通过充分调研、理解,融入跨境产品的设计中去。”林勇的看法类似,业务合规对于跨境支付行业来说是基础,产品能力是跨境支付企业构建竞争力的关键。

因此,不少支付机构出海,选择与境外熟悉情况的合规机构合作。记者了解到一家第三方支付机构,依托其在泰国多个旅游热门城市的资金渠道和支付网络,在支付宝、微信支付与当地便利店、商铺等零售商户之间,搭建起一条跨境支付“通道”。这样一来,实现用户扫码消费、支付机构和当地商户之间的资金高效融通。更多的支付机构,则选择和境外知名机构联合展业。

上述华北地区机构高管表示,要解决合规问题,还有一个方式是雇人,配备一个懂政策懂业务的专业团队;国内第三方支付机构从2014年开始逐渐开展跨境支付业务,时间不长,且真正大规模开展业务的机构有限,因此跨境支付业务的合规、业务等方面的专业人才匮乏。

在严监管的态势下,不管是金融机构还是支付机构,均频频收到罚单,呈现出常态化、密集化趋势。8月6日,央行公布罚单显示4家机构合计被罚过亿元,罚金超过了上半年罚金总额,违反清算管理规定和支付服务管理办法相关规定等第三方支付行业乱象,成了整治重点。在多位行业人士看来,第三方支付机构要想“出海”,了解多国监管合规要求更为重要。

结语:所谓第三方海外收款方式,顾名思义,就是利用一个第三方的收款账户,将资金回转到国内的账户,以解决人民币在国际上无法流通的问题。使用第三方海外收款账户有一定的优势,比如,它的办理手续很方便,支持的平台也比较多,但也存在一些弊端,对于一些新兴市场而言,有很多币种还没有覆盖。

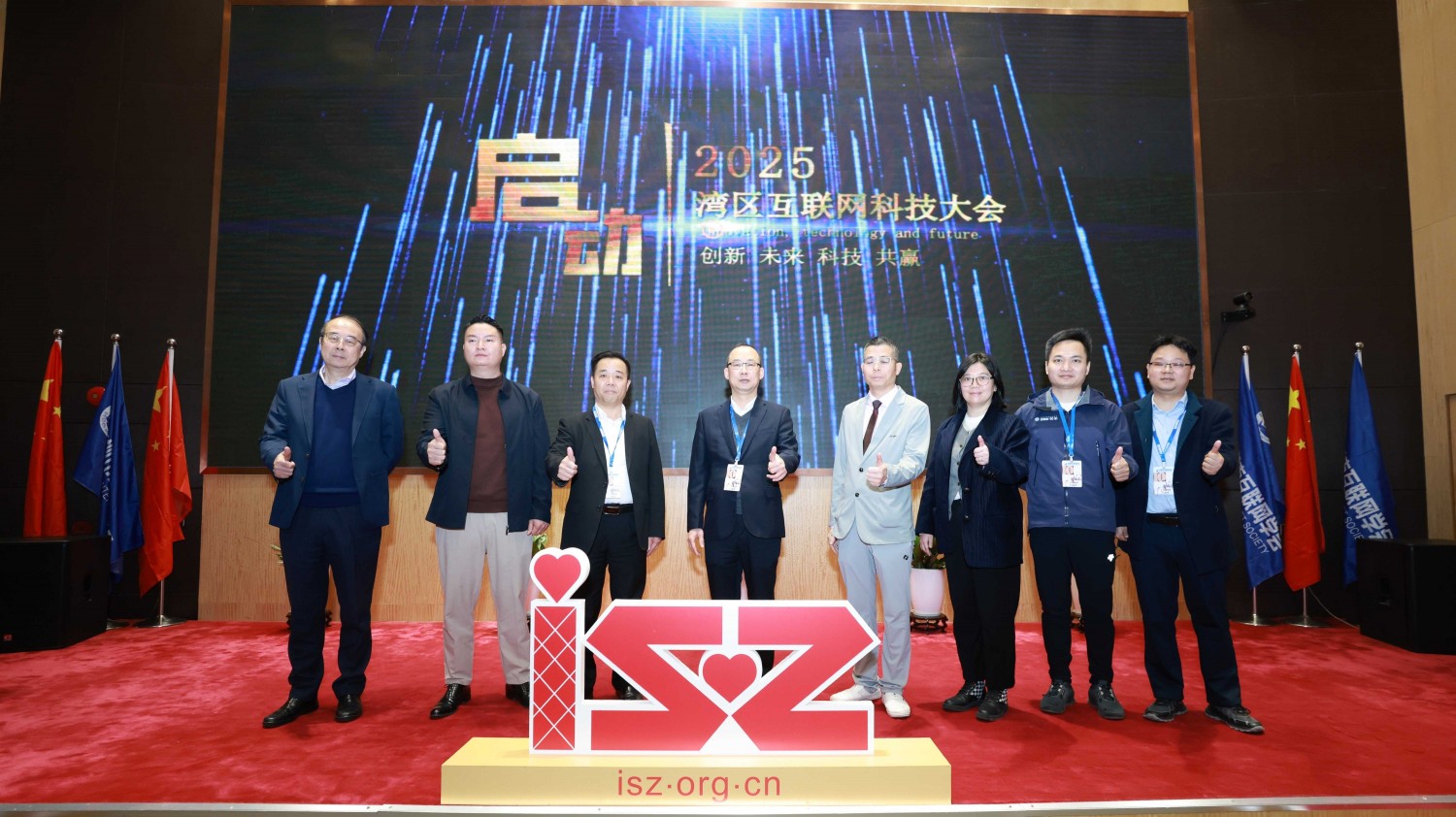

2025中国互联网科技大会暨中国人工智能应用发展大会/中国AI节在北京隆重举行启动仪...

2025深圳市互联网学会春茗座谈会在厉害猫举行,2025年工作规划。将坚持“一周一走...

咨询热线

地址:深圳市龙岗区坂田街道坂田国际中心E栋二层209房

扫码加客服微信

扫码加客服微信 关注微信公众号

关注微信公众号 备案号:粤ICP备14018046号

备案号:粤ICP备14018046号