不忘初心 牢记使命

网络强国 科技创新

原标题:互联网银行推出 “智能存款”抢市场

菜鸟理财研究院银行业研究员表示,大部分活期存款产品不是普通的活期存款,而是将定期存款活期化的产品。“从产品风险的角度看,其中不少产品涉及到第三方权益转让,存在不少模糊地带,目前没有针对这种定期存款收益权转让产品的法规文件,存在一定的流动性风险。”

8家银行发行“智能存款” 利率最高可达4.5%

新快报记者近日发现,微众银行推出了“智能存款+”产品,采用阶梯年利率的模式计算收益,即存得越久、利率越高。第一个月收益为2.8%,这样算来与现在余额宝的收益没差多少,但从第二个月起,即可享受4%甚至更高的收益率,存满1年,利率封顶为4.5%。

据融360不完全统计,目前有8家互联网银行在发行此类产品,包括民营银行如微众银行、网商银行、蓝海银行等,还有直销银行如众邦直销银行等。多数银行除了在自己银行的APP上售卖该类产品,还会选择和互联网巨头合作代销。比如京东金融APP上就在代销富民银行的“富民宝”、众邦银行的“当日”系列产品、振兴银行的“振兴存”产品。

融360分析师杨慧敏表示,这类智能存款产品其实是活期存款类产品,从利率水平看,活期存款创新产品的利率基本在3.5%以上,很多都能达到4%。而目前互联网宝宝类产品的平均收益率在2.8%左右,相比活期存款创新产品可低约1个百分点。

在灵活支取的同时,这类产品能最大限度地提高客户的利息收益,既有活期存款的便利,又有通知存款的利息收益。对比各家的智能存款产品,从提前支取的利率来看,蓝海银行的“蓝宝宝”利率最高,提前支取利率为4.5%;其次为富民银行的“富民宝”,提前支取利率为4.4%。这两款的底层资产都是五年期的定期存款;利率最低的为网商银行的“定活宝”,提前支取利率为3.5%。从定期存款(即满期取出)的利率看,振兴银行的“振兴存”产品利率最高,满120天即可达到5.1%。

在支取方面,有两款产品需要注意,“升级存”和“定活宝”若正常支取(即能按照提前支取利率计算利息),需要T+1日到账;若实时支取,需要按照靠档计息的定期存款利率来计算利息,最终能拿到的利率就很低。杨慧敏建议,投资者在购买此类产品时,一定要仔细阅读产品说明,尤其是灵活性要求较高的投资者,更要详细了解其起息和支取规则。

互联网宝宝产品收益下降 现金管理市场竞争加剧

“相比原有商业银行,民营银行营业网点较少,通过线下/柜台揽存的效果较差,通过这种高息存款创新产品,不仅可以从互联网渠道揽存,还可以增加银行的客户。”杨慧敏对新快报记者说,这是民营银行热衷于现金管理类产品的原因。

在2013年余额宝出现之前,人们的现金管理主要以存款为主。2013年之后,货币基金T+0规则出现,以余额宝为代表的宝宝类产品逐渐火热,出现了“存款搬家”的现象,货币基金对存款分流严重,但近期现金管理市场的这种格局有所变化。据基金业协会数据显示,截至2018年三季度末,货币基金规模为8.24万亿元,较8月末减少7045.23亿元,刷新了历史上单月最大萎缩纪录。

据新快报记者统计,截至2018年11月22日,余额宝的七日年化收益为2.5%,理财通的七日年化收益为3.2%,这样的收益率对投资人吸引力并不大。一位券商分析师表示,多政策助推资金回流表内、支持实体经济融资,货基产品难见新成立,存量规模扩张速度持续放缓,货基收益率预计未来一段时间内继续延续下行。

央行11月发布的《中国金融稳定报告》提到,要“防范货币市场基金流动性风险”。杨慧敏也表示,种种迹象表明,货币基金作为现金管理工具的重要地位已经受到威胁,现金管理市场上即将迎来多头竞争,银行和非银机构都将成为现金管理产品的重要主体。

业内人士称部分产品 涉嫌第三方权益转让

为何这类产品能实现流动性与收益兼顾?对此菜鸟理财研究院银行业研究员举例表示,当你买入富民银行的“富民宝”时,确实把钱存成了5年定存,而当你提前支取的时候,是第三方金融服务机构接手了你的5年定存,然后把本息兑付给你,“对这种智能存款来说,其实你是把钱存成了5年定存,提前支取的本息是由银行合作的第三方金融机构支付给你的,并不是银行给你的。”

但是,微众银行相关人士对新快报记者表示,用户进行正常的存入与支取,并无任何“收益权转让”交易结构。

杨慧敏则表示,市场上的大部分“活期存款”产品实际上并不是普通存款,而是将定期存款的收益权转让的一种产品。目前,对于此类产品并未有明确的监管措施。菜鸟理财研究院银行业研究员表示,涉及到第三方权益转让的智能存款属于站在监管边缘的产品,根据最新发布的理财新规的监管要求,理财产品不能有期限错配与资金池的操作,而这两个产品底层的资产是5年期的定期存款,但透过委托第三方的操作,变成了一个类似货币基金可以每日支取的产品,明显是期限错配。

孙慧敏还解释说,“之所以能给予投资者如此高的利息,是因为发行这种存款产品的主要是互联网银行,以利率水平相对较高的小额借贷为主营业务,所以这种活期存款实际上能让银行锁定定期存款,从而支持贷款的资金。这样高利率的贷款基本可以覆盖定期存款的高息。”

不过,菜鸟理财研究院银行业研究员表示,鉴于创新型存款的收益性与灵活性是不错的,有分析师建议可以少量配置,但不宜重仓。不排除此类产品未来会被纳入监管,将会出台整改措施。

互联网银行智能存款产品比较

产品名称 所属银行 发售平台 定期利率 活期利率 起息及其他

蓝宝宝 蓝海银行 蓝海银行 4.875%(5年) 4.50% 当日起息,实时到账

富民宝 富民银行 富民银行、京东金融 4.8%(5年) 4.40% 23:00前购买当日起息(包含节假日),支取实时-24小时以内

振兴存 振兴银行 京东金融 5.1%(120天) 4.15% 23:00前购买当日起息,支取实时-24小时以内

众邦宝 众邦直销银行 众邦直销银行 4.1%(3年) 4.10% 当日起息,实时到账

智能存款+ 微众银行 微众银行 4.5%(5年) 4%(存满1个月) 当日起息,实时到账

升级存 苏宁银行 苏宁金融 5年 3.98% 当日起息,正常支取T+1日到账;快速支取30分钟,但利率低

智惠存 百信银行 百度钱包 3年 3.85% 当日起息,实时到账

定活宝 网商银行 网商银行 3.55%(3年) 3.50% 每日9点开抢,当日起息。实时支取,按照挂牌利率;正常支取,T+1

结语:互联网金融的诞生是为了解决市场的痛点,然而,高科技对传统业务模式的覆盖必定会对银行造成冲击。从具体业务模式来说,由于传统的银行业务在第三方支付平台的冲击下已经不具备优势,因此业务创新是唯一的出路。互联网企业的崛起对于传统银行业来说无疑是一个巨大的挑战。

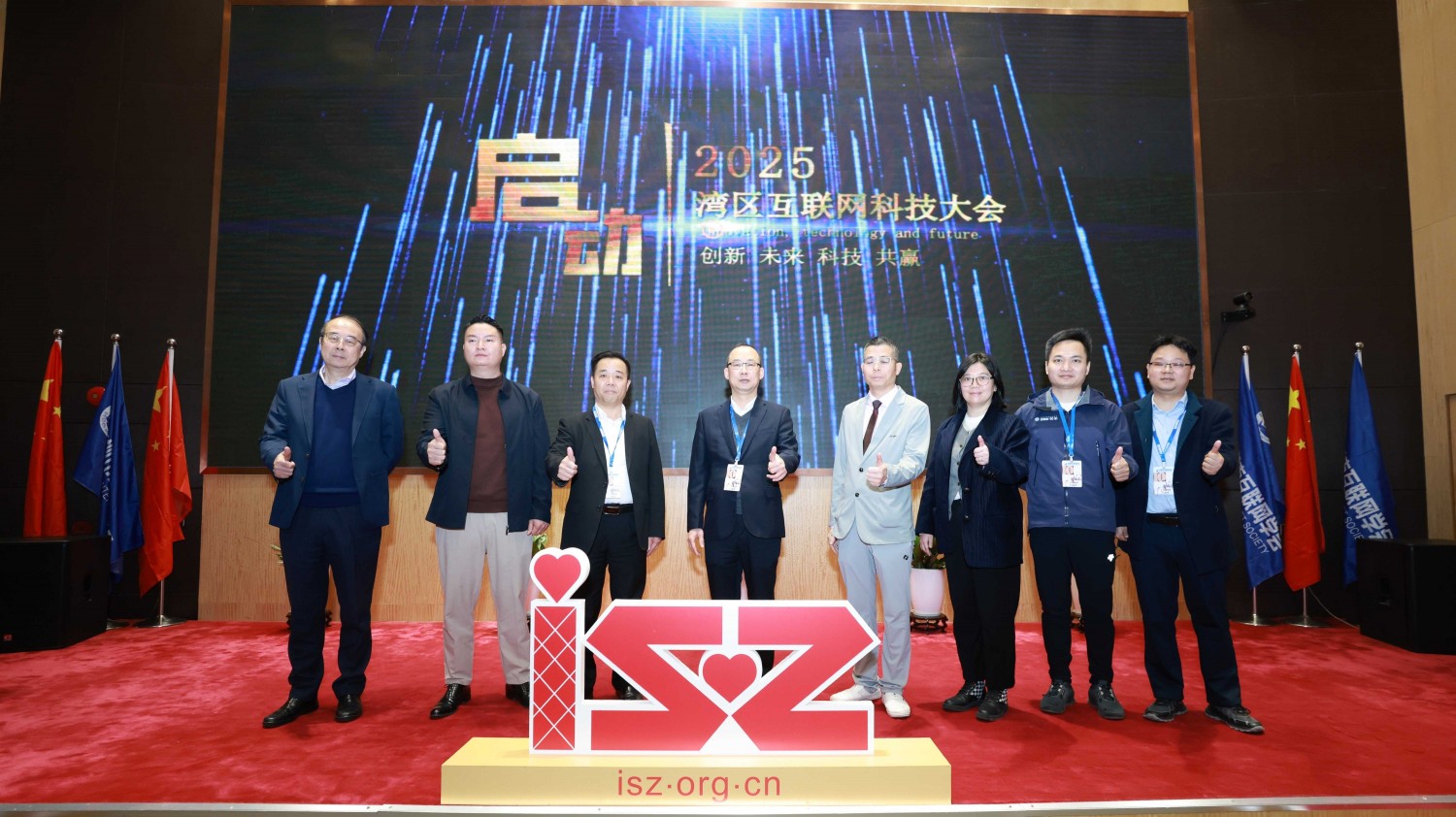

2025中国互联网科技大会暨中国人工智能应用发展大会/中国AI节在北京隆重举行启动仪...

2025深圳市互联网学会春茗座谈会在厉害猫举行,2025年工作规划。将坚持“一周一走...

咨询热线

地址:深圳市龙岗区坂田街道坂田国际中心E栋二层209房

扫码加客服微信

扫码加客服微信 关注微信公众号

关注微信公众号 备案号:粤ICP备14018046号

备案号:粤ICP备14018046号