不忘初心 牢记使命

网络强国 科技创新

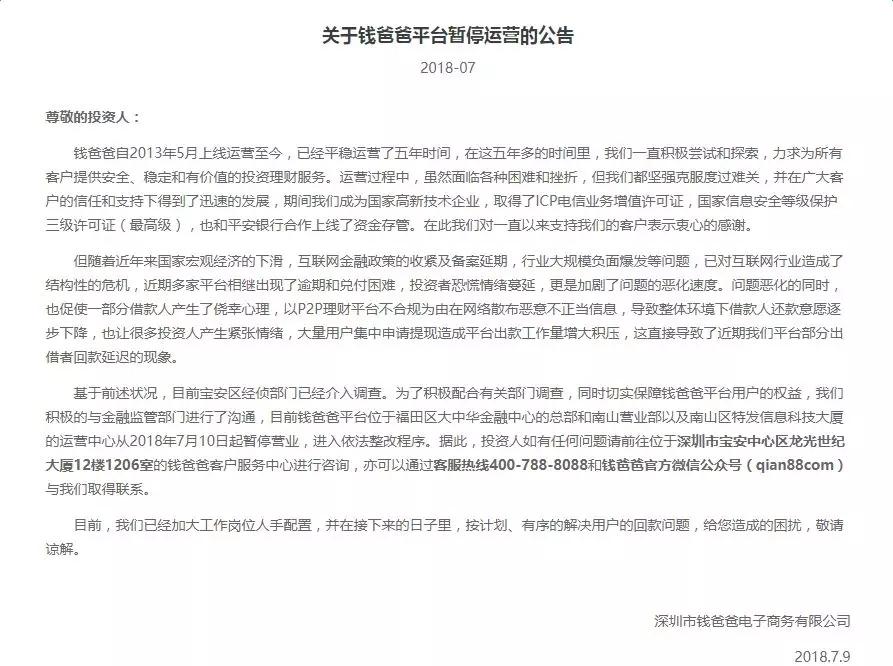

目前钱爸爸平台位于福田区大中华金融中心的总部和南山营业部以及南山区特发信息科技大厦的运营中心从2018年7月10日起暂停营业,进入依法整改程序。钱爸爸官网显示,平台累计出借总额为325亿,平安银行存管。

与此同时,今日零钱罐也发布兑付公告,平台停止原零钱罐的相关业务运营,此后平台将按照6各阶段的兑付方案,截至2021年兑付完毕。

网贷爆雷潮:6月63家平台出问题

近期,网贷行业爆雷事件接连不断。进入7月以来,又有两家百亿交易规模的平台出事。7月3日,累计交易规模390亿元的杭州网贷平台牛板金发布公告称,有9852万元的借款项目出现逾期。7月7日,累计成交量140亿元的上海平台银票网爆雷,实控人自首,警方已立案。

端午节期间,号称交易量达800亿元的网贷平台唐小僧爆雷后,几乎每天都有数家平台传出“出事儿”的消息。据网贷之家不完全统计,6月停业及问题平台数量为80家,其中停业转型平台17家,问题平台63家,创下今年单月问题平台爆发的最高峰。也就是说,6月平均每天就有2.7家平台停业或出现问题。

除了唐小僧、联璧金融等四大知名高返平台“全军覆没”外,还有钱满仓、五星财富、小金袋、管家金服、咸鱼理财、小诸葛金服、旺财猫、花果金融等问题平台给投资者带来困扰。其中不乏所谓的“上市(央企)系”、“国资系”以及带着其他“看起来实力雄厚”标签的平台。

新京报记者注意到,在爆雷的问题平台中,部分平台涉嫌虚假宣传。“国资背景”、“上市公司背景”、“银行存管”等均会被平台用来增信,其中一些不乏虚假宣传。通过虚假宣传,欺骗和诱导投资者选择平台投资,爆雷后,大量投资者的资金无法兑现。

记者调查发现,在大量提现困难的平台背后,资金池、变相自融、关联担保等违规操作成为平台爆雷的主要原因。资金存管是防止该类问题的第一道防线,但是,目前尚有超过一半的网贷平台尚未完成银行存管。业内普遍认为,监管收紧的趋势已经显现,一些不合规平台主动或被动暴露出问题的事件将越来越多。

网贷之家研究员指出,导致近期问题平台数量大增的因素较多,其中包括金融监管不断趋严、备案延期后平台较高成本下无法继续运营;问题平台持续出现,导致投资人对背景较差的平台持谨慎态度,使得平台经营困难。

北京大成律师事务所合伙人、中国互联网金融协会申诉(反不正当竞争)委员会委员肖飒对新京报记者表示,近期集中爆雷,也是网贷行业挤压泡沫的正常表现。网贷备案延期也拉长了对平台的考验期,不合规或经营能力较弱的平台生存空间压缩,留下来的平台经营能力和信誉相对较好,良莠不齐的情况将有明显改善。“劣币将会被驱逐,网贷行业的未来还是值得看好的。”

虚假宣传,借新还旧,资金链断裂平台倒下

爆发于今年4月份、涉案金额超600亿的善林金融案,最终被定性为非法集资。6月20日,审计署工作报告点名善林金融案称,审计发现的40多起非法集资、地下钱庄等重大问题线索,主要是一些不法团伙通过快速增值、保本高息等虚假承诺宣传,或幕后操纵标的物市场行情,诱骗社会公众参与,如善林(上海)金融信息服务有限公司及其关联企业非法高息集资数百亿元。

一名善林金融投资者对新京报记者表示,当初对善林金融比较放心,一是因为有线下门店,二是因为善林的广告铺天盖地。

自2013年10月起,周伯云在全国开设1000余家线下门店。一名前善林金融内部人士对记者表示,善林金融员工人数峰值达2万人,除去总部的3000多人,剩下一万七千人左右全部是线下门店员工,并且线下门店均为直营店,每个月花在线下的成本达2亿。“线下店的主要作用就是宣传、拉客户。”

在投资者维权群中,投资者们一个重要的控诉内容就是“善林金融在权威媒体投放了大量广告”。善林金融是中国女排的赞助商,在各大卫视黄金时间段、纽约时报广场、伦敦希思罗机场等著名地标均投放了广告。

无独有偶,号称交易量达800亿元的唐小僧,也被证实宣传中的“加分点”存在造假嫌疑。

唐小僧广泛宣传的央企背景“瑞宝力源”,自称是“央企”中国瑞宝国际合作有限公司(下称“中国瑞宝”)下属公司,后者于今年6月发布声明,明确表示瑞宝力源不是其出资设立的公司或企业。而且,中国瑞宝本身也不是央企,其原为中国核建的全资子公司,后经多重股权转换,早已成为由自然人间接控股的民营企业。

爆雷前,唐小僧一直宣称已经上线了浙江民泰商业银行存管,而实际上双方只是在2017年5月16日签订了《资金存管业务服务合作协议》。直到平台爆雷,存管也未上线。

一名唐小僧的投资者对新京报记者表示,其共计在唐小僧投资50多万。最开始是朋友推荐才关注到唐小僧,因为“它的合作方是新浪支付和太平洋财险,都是大平台,觉得比较靠谱”。从第一次投资到平台爆雷,投资持续了两年半。

新浪支付作为第三方支付机构,对网贷平台资金进行存管属于一种过渡形态。原银监会2017年2月发布的《网络借贷资金存管业务指引》,明确了由商业银行独立开展资金存管,此前的存管主体第三方支付机构作为非银金融机构,并不具备存管人资格。

今年6月22日,中国太平洋财产保险股份有限公司发布声明称,个别自媒体提及唐小僧由太平洋保险承保,“经认真核查,我司从未与该平台有过业务合作。”

针对以上事件,苏宁金融研究院互联网金融研究中心主任薛洪言指出,庞氏骗局要么采用传销的方式拉新,发展出金字塔式的组织结构,要么在广告投入上不计成本,以提升公信力。利用各种宣传手段大肆吸引新人进入,利用源源不断的新资金偿还旧资金。但这种游戏规模越大,维系的难度就越大,前有700亿的e租宝,后有600亿的善林金融、800亿的唐小僧。资金链一旦断裂,平台即轰然倒下。

资金池、自融、关联担保等隐患致提现困难

新京报记者调查了解到,在6月的63家问题平台中,58家问题事件类型为提现困难,占比超过90%。提现困难的背后,大部分与资金流出问题有关。除了纯粹的庞氏骗局之外,设立资金池、变相自融、关联担保等违规操作是常见原因。

开鑫贷总经理鲍建富表示,网贷平台的定位是信息中介服务平台,一些“爆雷”平台却涉嫌设立资金池、开展自融甚至触及非法集资的法律红线。

善林金融大肆宣传的另一面,却没有足够优质的项目来支撑公司持续运营。新京报记者调查发现,善林金融的借款标的有相当一部分为地方PPP项目,卖点包括实地考察、政府兜底、担保公司回购等。

一名投资人即对记者表示,曾经去贵州看过项目,因此相信是真的。但实际上,这些项目并无盈利能力,善林金融通过借新还旧的方式偿还前期投资人到期本息,随着时间推移,资金缺口越来越大,最终导致崩盘。

除此之外,善林金融的资金去向成谜。警方仅通报了善林金融吸收社会大众资金形成资金池,供周伯云等人任意使用。从周伯云的投资布局来看,资金可能流向了房地产、零售、汽车制造、金融等诸多领域。

6月13日爆雷的钱满仓,一直自称“上市系”平台,不过相关上市公司称今年3月已退出。

记者注意到,目前钱满他官网仍在运行。截至7月9日,平台官网显示注册人数为81900人,累计出借金额9.87亿元。根据月度运营报告,截至5月底,钱满仓待收金额2.07亿。该平台最主要的问题是涉嫌自融、自担保。

根据投资人向新京报记者出示的合同截图,钱满仓项目担保方基本是两家公司,北京祥云小额贷款有限责任公司(下称“祥云小贷”)和北京星河金服科技有限公司,二者均与钱满仓具有关联关系。

通过投资人统计,钱满仓的多个项目借款人如韩海宾、杨开涵、徐程成均与祥云小贷有关。其中,韩海宾为祥云小贷股东北京厚载商贸有限公司的股东;杨开涵是北京安曼达服装有限公司的股东,而厚载商贸的大股东杨聪聪为安曼达公司的监事;徐程成为北京金澳珠宝有限公司的股东,金澳珠宝的大股东北京世尊资产管理有限公司,与祥云小贷具有同一个实控人娄志英,其经理苑兴财为祥云小贷的法定代表人。

此外,据媒体报道,6月13日发布的清盘公告的好好理财,6月26日发布逾期公告的花果金融,均涉嫌关联融资、关联担保。

业内人士对新京报记者表示,大部分出问题的平台,都在不同程度上存在设立资金池、自融或自担保等违规操作,这些都是监管明令禁止的。

资金存管是防止设立资金池、侵占或挪用客户资金等行为发生的第一道防线。原中国银监会2016年发布的《网络借贷信息中介机构业务活动管理暂行办法》,禁止网络机构直接或间接接受、归集出借人的资金,要求网贷机构选择符合条件的银行业金融机构作为出借人与借款人的资金存管机构。

但是,目前尚有超过一半的网贷平台尚未完成银行存管。据网贷之家研究中心不完全统计,截至今年5月18日,共789家正常运营平台与银行完成直接存管系统对接并上线,占P2P网贷行业正常运营平台总数量的42.04%。

备案延期,监管收紧,平台合规承压急退出

有市场观点认为,网贷平台在近期密集爆雷,与原定的网贷备案大限有关。2017年12月,原银监会发布《关于做好P2P网络借贷风险专项整治整改验收工作的通知》,要求各地在2018年4月底前完成辖内主要P2P机构的备案登记工作、6月底之前全部完成。

有业内人士告诉新京报记者,虽然备案延期已成事实,但监管越来越收紧的趋势已经显现,这导致不合规平台主动或被动暴露出问题。

从一些平台发布的“良性清盘”公告宣布主动退出网贷业务的案例中,新京报记者调查发现,监管趋严、合规成本高,成为一些平台退出的常见原因。

6月4日清盘的杭州网贷平台微龙网表示,“逾期和坏账率增加、线下收益减少、监管合规化要求增加运营成本”。6月19日发布退出网贷行业公告的平台五星财富,将退出原因归结为,国家对于互联网金融合规要求越来越深入,以及各项监管政策门槛越来越高,五星财富开展合规工作的难度越来越大。此外,苏州平台远程金服的清盘公告中也表示:“我司尽了最大努力之后,仍未能达到整改验收要求。”

在网贷之家研究院院长于百程看来,监管政策的持续挤压,互联网资管从严监管,打击线下违规业务,使得市场预期监管将持续收紧,部分合规性存疑的平台加速爆雷。另外,一些具有一定知名度的高返平台爆雷,一定程度上引发了连锁反应。

于百程说,爆雷潮的出现,使得出借人的风险偏好趋于保守,一些实力不济、风险较高的平台难以获取持续的出借人资金,只能加速退出。在内外多重因素交互作用的情况下,于百程预计,未来平台退出、优胜劣汰的趋势还将持续。

有喜财富董事长王文辉指出,很多平台发展初期都是不规范的,希望随着平台的成长逐步规范,“就是慢慢洗白”。但以监管趋势来看,很多平台“洗白”无望,干脆跑路或清盘。

需要注意的是,部分清盘平台其实是“假清盘”,兑付方案只是为了拖延时间,在宣布清盘后失联,并未完成兑付。

7月3日晚间,网贷平台牛板金宣告项目逾期。一天后,平台创始人王旭航承诺,近1亿逾期两年实现兑付。不过投资者对此方案颇不放心。有投资者对新京报记者表示,此举不过是在拖延时间,为转移财产提供机会。

相关部门也注意到了这一问题。好好理财宣布清盘后,6月28日收到南山金融办的提示函,要求好好理财在清盘期间不得出现跑路、关停网站、毁灭证据等情况,否则将依法严肃处理,予以打击。

业内人士对新京报记者表示,今年呈现出的一个新动向是,主动清盘似乎能在一定程度上得到监管方谅解,给予平台实控人解决问题的时间,而不会直接抓人,“所以很多人干脆主动申请清盘,给出一个遥遥无期的偿还计划”。

2025中国互联网科技大会暨中国人工智能应用发展大会/中国AI节在北京隆重举行启动仪...

2025深圳市互联网学会春茗座谈会在厉害猫举行,2025年工作规划。将坚持“一周一走...

咨询热线

地址:深圳市龙岗区坂田街道坂田国际中心E栋二层209房

扫码加客服微信

扫码加客服微信 关注微信公众号

关注微信公众号 备案号:粤ICP备14018046号

备案号:粤ICP备14018046号