不忘初心 牢记使命

网络强国 科技创新

原标题:零售业务成第一收入来源 浦发银行透露了这四大原因

编语:浦发银行诞生于改革开放时代,自成立25年以来,积极服务经济社会发展大局的同时,保持规模、效益、结构、质量的快速和协调发展。在浦发银行披露的2017年经营业绩、2018年一季度经营业绩中,最抢眼的莫过于该行在零售板块的快速增长,尤其是在零售资产端的规模扩张。

图片来源:视觉中国

具体来看,截至6月末,浦发银行零售业务领域通过数字化、分层梯度经营等措施,实现零售客户4673万户,较年初增长247万户。据浦发银行零售业务总监刘显峰透露,从今年前6个月来看,零售业务持续保持住了全行第一收入来源的地位,实现了营业净收入的同比持续增长。

浦发银行2017年年报显示,截至2017年末,零售个人客户达到4426.09万户,比上年末增加554.09万户,增长14.31%。个人理财产品销量(含私人银行)5.67万亿元;销售收入27.96亿元,同比增长31.82%。信用卡业务新增发卡1358.21万张,累计发卡4116.52万张,比上年末增长49.24%。

由于浦发银行暂未公布2018年半年报,尚不知其零售业务收入占比,但从目前已发布的各家上市银行2018年半年报来看,零售业务收入占比的提升,是今年上半年全行业的现状。

平安银行中报显示,今年上半年,零售业务营业收入293.16亿元,同比增长34.7%,在全行营业收入中占比为51.2%;零售业务净利润90.79亿元,同比增长12.1%,在全行净利润中占比为67.9%。其他在年报中展示科技创新推动零售业务转型成果的银行还包括南京银行、宁波银行、江苏银行等几家城商行。

“零售业务是商业银行收入的长青树,是商业银行利润的稳定器。这也是商业银行回归本源的新情况、新现象。”刘显峰称。

据刘显峰介绍,上半年,浦发银行零售业务收入快速增长主要来源于三个方面。

一是浦发信用卡坚持高质量账户和贷款结构调整的工作,加快了经营策略的调整,稳中有进,信用卡业务收入是零售业务营业收入的第一贡献极。

二是个人贷款同比增加,贡献占比提升。

三是互联网支付结算业务和私行业务快速发展。今年这两部分业务的收入贡献比去年增幅将近1倍,也是浦发银行零售业务中间业务增收的主力。

零售业务能够取得快速增长,浦发银行具体是怎么做的呢?刘显峰还进一步介绍了4点。

一是零售业务的客户经营中,浦发银行依托数字化,已经初步形成了客户分层经营的体系,并建立了分层营销的队伍,梯度经营机制以及分层经营的配置标准,以管户率实时监控为抓手,强化中高端客户专业经营。

二是在网点转型中,浦发银行于2017年中推出了3.0网点建设标准,优化了厅堂服务动线,并将网点服务功能予以明确,包括电子银行服务区、互动服务区、贵宾服务区、现金服务区等等。

三是在App建设中,浦发银行推出了涵盖人脸识别、智能语音银行、金品汇社区、极客智投等多项创新功能。

四是加强了风险管控,特别突出了加强贷款的用途管理。浦发银行在严格遵守《个人贷款管理暂行办法》对于贷款用途及支付方式相关规定的基础上,制定了一系列的内部管理制度,明确规定消费贷款资金不得用于国家法律和金融法规明令禁止的项目,如楼市、证券、期货、股本权益性投资等。

“学费不是白交的。”浦发银行战略发展部总经理陈海宁表示,通过近几年对风险的化解,不断总结经验教训,浦发银行进一步优化了风险政策和授信管理,引领业务结构优化,对无论是零售、资管,还是一些创新业务,都进行了全过程的风险穿透管理。

结语:今年1月,浦发银行也在2016年将“数字化、集约化”列入五年规划的基础上,进一步提出了“打造一流数字生态银行”的战略目标。

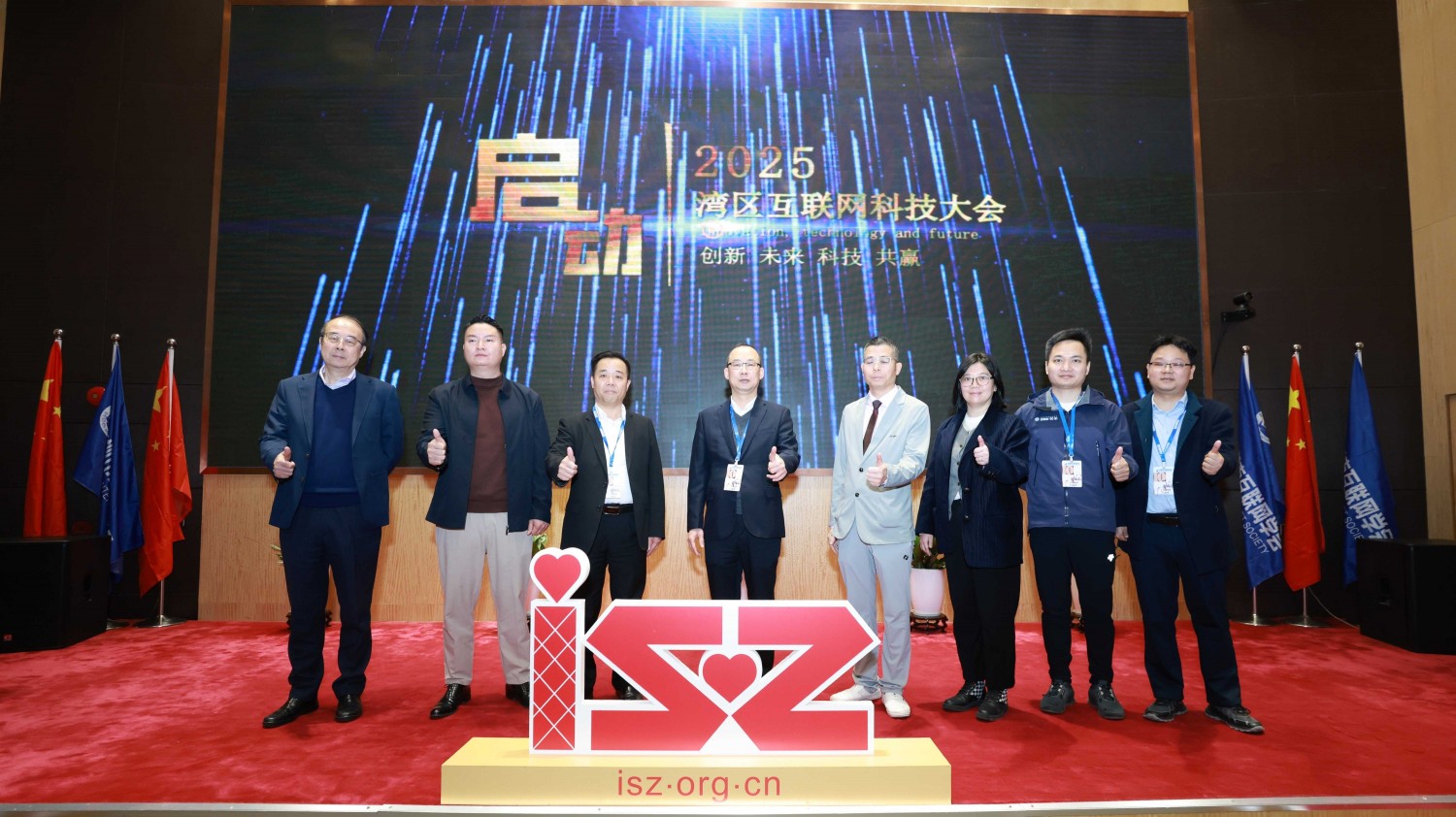

2025中国互联网科技大会暨中国人工智能应用发展大会/中国AI节在北京隆重举行启动仪...

2025深圳市互联网学会春茗座谈会在厉害猫举行,2025年工作规划。将坚持“一周一走...

咨询热线

地址:深圳市龙岗区坂田街道坂田国际中心E栋二层209房

扫码加客服微信

扫码加客服微信 关注微信公众号

关注微信公众号 备案号:粤ICP备14018046号

备案号:粤ICP备14018046号